Perspectivas económicas: anticipamos debilidad y divergencias

Este año marca el 25º aniversario de la apertura de la oficina de PIMCO en Londres. A día de hoy, Reino Unido es el segundo centro de gestión de activos más grande del mundo y alberga el segundo trade floor más grande de PIMCO, lo que subraya la importancia de nuestra base de clientes internacionales. En Londres se encuentran las oficinas centrales de la región EMEA (Europa, Oriente Próximo y África), que actualmente cuenta con ocho oficinas locales.

Celebrar por primera vez nuestro Foro Cíclico fuera de Estados Unidos potenció algunos de los objetivos que definen el proceso de nuestros foros, como promover una mentalidad global y cuestionar tanto nuestras suposiciones como nuestros prejuicios.

Hace un año, el mercado británico Liability Driven Investment (LDI) sufrió una crisis que comenzó cuando el gobierno del Reino Unido propuso incrementar el gasto público sin explicar cómo lo financiarían. El anuncio provocó fuertes ventas entre los bonos soberanos británicos, conocidos como gilts, e hizo que la libra esterlina se tambalease.

En nuestras Perspectivas Seculares de junio de 2023, tituladas "La economía aftershock", avisamos de que la crisis de las LDI podría ser la precursora de diversos problemas fiscales de naturaleza global y a largo plazo . Esto resulta particularmente relevante ahora que los gobiernos de todo el mundo se enfrentan a la creciente carga de la deuda, incluido Estados Unidos, el mayor emisor de deuda soberana del mundo, que en agosto vio rebajada su calificación crediticia AAA por parte de Fitch. Durante nuestro foro, en el que debatimos estas y otras cuestiones, tuvimos la suerte de contar con un ponente invitado de la talla de sir Charles Bean, ex subgobernador del Banco de Inglaterra (BoE) a cargo de la política monetaria de Reino Unido.

Aunque el cambio de ubicación nos ayudó a poner más énfasis en los mercados de fuera de Estados Unidos, hicimos lo que siempre hacemos en nuestros Foros Cíclicos: debatir los riesgos y las oportunidades más recientes que presenta el entorno económico y de inversión y desarrollar nuestras perspectivas a 6-12 meses. Hemos identificado cinco temas económicos clave.

1) La resiliencia y el respaldo fiscal disminuirán a medida que la política monetaria haga efecto

Milton Friedman afirmaba que la política monetaria actúa con "desfases prolongados y variables". Creemos que puede decirse lo mismo de la política fiscal. La resiliencia económica de este año se ha debido en gran medida al respaldo fiscal proporcionado por el aumento del techo de deuda estadounidense y por los estímulos aprobados durante la pandemia, que los hogares han acumulado en forma de ahorro.

No obstante, este respaldo será cada vez menor. La política fiscal estadounidense se volverá contractiva, mientras que la elevada inflación erosiona el valor real de la riqueza, incluido el ahorro acumulado por las familias durante la pandemia gracias a las ayudas gubernamentales. Nuestro análisis sugiere que los activos líquidos que los hogares acumularon durante la pandemia (ver gráfico 1) probablemente se agotarán en términos reales durante nuestro horizonte cíclico.

Gráfico 1: Los activos líquidos de los hogares de mercados desarrollados disminuirán en términos reales tras los máximos alcanzados después de la pandemia

A medida que disminuya el respaldo fiscal, se intensificará el impacto de la restricción monetaria. Como ya mencionamos en nuestras Perspectivas Seculares, el futuro gasto fiscal podría verse limitado, además, por el elevado endeudamiento y el rol que han desempeñado los estímulos pospandemia en el aumento de la inflación.

Obviamente, hay factores que podrían suavizar el impacto de la política monetaria. El sector privado acumula mucho efectivo que está rindiendo a tipos de interés elevados. Por otra parte, este es el primer gran ciclo restrictivo en el que los bancos centrales pagan intereses sobre las reservas.

Una curva de tipos invertida, en la que la deuda a corto plazo rinde más que a largo plazo, resulta beneficiosa para los ingresos netos por intereses de los hogares, que tienden a mantener activos con duraciones cortas y pasivos a largo plazo.

Además, tanto hogares como empresas han ampliado los vencimientos de sus deudas, lo que se traduce en una transmisión más gradual del impacto de las subidas de tipos. Las importantes compras de activos de renta fija por parte de los bancos centrales implican que los gobiernos también están absorbiendo un mayor porcentaje de las recientes caídas de precios de los bonos.

Aun así, anticipamos debilidad económica. Prevemos que el desempleo aumentará el año que viene, lo que fomentará una normalización de los tipos de interés de referencia hacia niveles más neutrales.

2) El crecimiento y la inflación han tocado techo

La economía mundial, liderada por Estados Unidos, ha mostrado una notable resiliencia, pese a enfrentarse a uno de los ciclos restrictivos más rápidos de la historia moderna, lo que plantea dudas sobre la efectividad de la política monetaria.

Durante el foro nos planteamos si los desfases de la política monetaria podrían haberse alargado a consecuencia de la pandemia y la consiguiente respuesta política o si es necesaria una mayor restricción, por el posible aumento del tipo de interés neutral real a largo plazo. (El tipo de interés neutral, o r*, es una estimación del tipo de interés que permitiría que la economía operase a pleno empleo y con estabilidad de precios).

En nuestra opinión, estamos básicamente ante un desfase. Creemos que el crecimiento ha tocado techo y anticipamos que la resiliencia se convertirá en debilidad a medida que el crecimiento se ralentice hacia el final de este año y en 2024.

El lastre fiscal no tardará en sentirse, sobre todo en Estados Unidos. Consideramos que la política monetaria sigue funcionando, como puede apreciarse en la clara desaceleración del crecimiento del crédito y el significativo endurecimiento de las condiciones para la concesión de préstamos bancarios.

Anticipamos que la resiliencia se convertirá en debilidad a medida que el crecimiento mundial se ralentice a finales de este año y en 2024.

También creemos que la inflación ha tocado techo. En la mayoría de las economías de mercados desarrollados, tanto la inflación general como la subyacente han caído desde máximos, si bien a ritmos diferentes. Es probable que la persistente inflación salarial mantenga la inflación subyacente en niveles altos durante más tiempo, a menos que el mercado laboral se debilite. Estimamos que la inflación rondará el 2,5%–3% en Estados Unidos y Europa a finales de 2024. Anticipamos que la desaceleración del crecimiento y el aumento del desempleo impulsarán la desinflación, ayudados por otros factores.

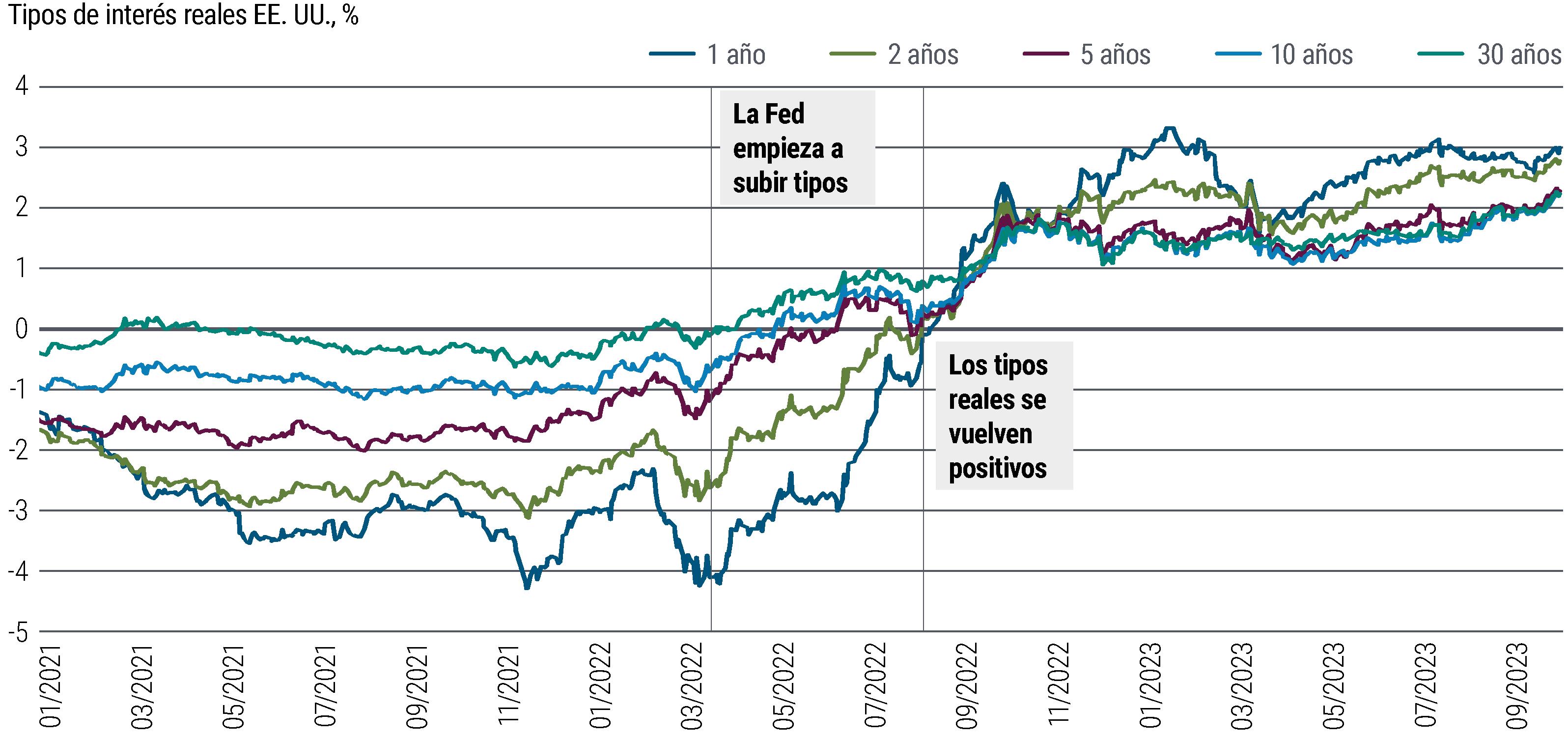

Gráfico 2: Los tipos de interés reales de EE. UU. llevan por encima de cero desde finales de 2022

3) Un aterrizaje suave sería una anomalía

En términos históricos, es muy poco habitual que los bancos centrales logren un aterrizaje suave de la economía –o evitar una recesión– cuando la inflación empieza el ciclo de subidas de tipos en niveles tan altos.

Hemos analizado 140 ciclos restrictivos vividos en los mercados desarrollados entre la década de los 1960 y la actualidad. Cuando los bancos centrales subieron sus tipos de interés un mínimo de 400 puntos básicos –como han hecho varios este ciclo, incluidos la Reserva Federal estadounidense (Fed), el Banco Central Europeo (BCE) y el BoE– casi todos los ciclos acabaron en recesión.

Además, los mejores resultados económicos tras los anteriores ciclos de subidas con frecuencia estuvieron asociados a una expansión de la oferta. La normalización de las cadenas de suministro después de la pandemia podría ayudar en este sentido, así como una posible mejora de la productividad impulsada por la inteligencia artificial (IA). Sin embargo, está por ver en qué medida contribuirán estos factores a mejorar la productividad en nuestro horizonte cíclico.

La buena situación de la que parten los balances domésticos y corporativos, así como unas políticas de estabilidad financiera proactivas podrían resultar de ayuda: pensemos, por ejemplo, en la intervención del BoE durante la crisis de las LDI o cuando el fondo de garantía de depósitos estadounidense (FDIC) amplió rápidamente las garantías bancarias ante las circunstancias excepcionales del pasado mes de marzo. Hasta ahora, estas políticas han logrado evitar una recesión.

Pero la historia sugiere que unas condiciones financieras restrictivas generan un elevado riesgo de accidentes en los mercados financieros y que determinadas áreas son más vulnerables, como el crédito privado, los inmuebles comerciales y los préstamos bancarios.

También vemos riesgos relacionados con China. La recuperación de la economía china ha sido más débil de lo que se preveía, lastrada por el mercado inmobiliario. En vez de estabilizarse, como se esperaba, la inversión en vivienda ha caído un 7,5% interanual en agosto, según el instituto nacional de estadística del país.

Es probable que hagan falta más estímulos para estabilizar tanto el sector inmobiliario chino como la economía en general, pero existe el riesgo de que estos estímulos sean insuficientes o tarden demasiado en llegar. En un escenario bajista, el crecimiento podría desacelerarse aún más en 2024 (hasta el 3%, frente al 4,4% que prevemos actualmente). Esto deprimiría la demanda china de bienes y servicios mundiales, lastrando la economía global.

El gobierno aún tiene la capacidad y las herramientas para evitar un escenario bajista y prevemos que continuará flexibilizando sus políticas para respaldar el crecimiento.

Más estímulos fiscales, como la ampliación del déficit del gobierno central y una mayor emisión de bonos especiales por parte de los gobiernos locales, podrían ayudar a reactivar la demanda interna mediante inversiones en infraestructuras o rebajas de impuestos. También vemos probable una nueva rebaja del tipo de interés de referencia de China, que actualmente se sitúa en el 2,65%. El gobierno ha exigido recientemente más políticas macro contracíclicas para evitar que la economía sufra una brusca desaceleración.

4) El riesgo de recesión parece más alto de lo que descuentan los mercados

Nuestro escenario principal prevé que el crecimiento decepcione y la inflación se reduzca. Los mercados, y sobre todo los activos de riesgo, parecen descontar un escenario de "desinflación inmaculada" en el que el crecimiento se mantendrá sólido y la inflación subyacente regresará a los niveles objetivo de los bancos centrales con relativa rapidez. En nuestra opinión, esa visión refleja cierta autocomplacencia.

Anticipamos que el crecimiento de los mercados desarrollados se ralentizará en distinta medida en los próximos trimestres y que los mercados más sensibles a tipos de interés serán los más afectados. Europa y Reino Unido también son vulnerables por sus lazos comerciales con China y las consecuencias del shock energético en las relaciones de comercio e inversión. Es previsible que el crecimiento estadounidense también desacelere y que oscile entre el estancamiento y una suave recesión.

Creemos que el desempleo aumentará más de lo que prevén tanto el consenso como los bancos centrales: en torno a un punto porcentual en Estados Unidos y algo menos en Europa.

5) Las políticas monetarias seguirán trayectorias divergentes

El alcance de la desaceleración esperada sigue siendo incierto y variará en las diferentes economías.

El descenso relativamente gradual de la inflación hace poco probable que los bancos centrales salgan al rescate para reactivar el crecimiento. Opinamos que los principales bancos centrales –incluidos la Fed, el BCE y el BoE– han llegado o están a punto de llegar al final de sus ciclos de subidas, pero es previsible que actúen con prudencia a la hora de bajar tipos, considerando sus mandatos para controlar la inflación.

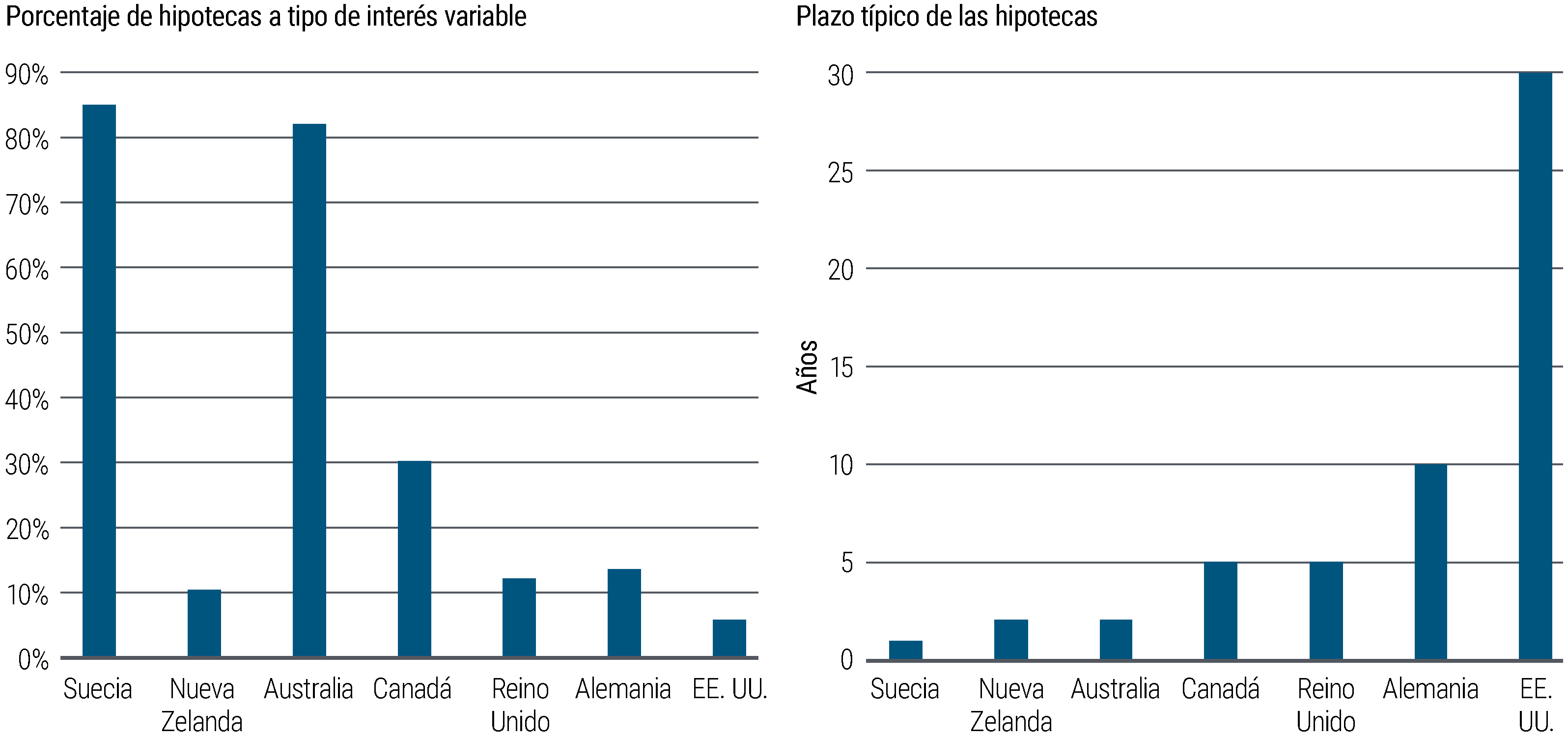

Vemos mucho margen para que se registren divergencias en política monetaria. Las economías más sensibles a los tipos de interés, como Australia, Nueva Zelanda y Canadá, que por lo general presentan unos niveles más altos de deuda familiar y una mayor proporción de hipotecas a tipo de interés variable (ver gráfico 3) podrían ser las más afectadas. En estos casos, creemos que los tipos de interés podrían normalizarse más rápidamente de lo que el mercado descuenta ahora mismo.

Gráfico 3: La estructura de las hipotecas varía notablemente entre países

En el resto del mundo, creemos que el Banco Popular de China (PBoC) seguirá rebajando su tipo oficial, pero poco. El Banco de Japón (BoJ) irá en contra de la tendencia general y subirá tipos el año que viene, ya que la tendencia de inflación es más alta que en el pasado.

En mercados emergentes, vemos mucho margen de diferenciación. El grupo de bancos centrales más ortodoxos, como los de Brasil y México, que empezaron a subir tipos antes (en muchos casos, antes que la Fed) podrán flexibilizar sus políticas monetarias con relativa rapidez. Otros bancos centrales, como los de Polonia o Turquía, se verán más limitados.