Perspectivas en la asignación de activos

A pesar de los retos que ha planteado 2020, ha sido un año extraordinario para los mercados financieros. La pandemia mundial fue un cisne negro que provocó la mayor caída trimestral del PIB mundial y el mayor aumento del desempleo desde la Gran Depresión. El desplome de los mercados de acciones y de crédito fue uno de los más rápidos de la historia y se marcaron muchos otros récords: los precios del petróleo cayeron temporalmente a terreno negativo, la volatilidad (VIX) superó los niveles registrados durante los peores momentos de la crisis financiera mundial y los bancos centrales ampliaron en 7 billones de dólares sus balances, ya de por sí elevados.

Sin embargo, si el desplome del mercado no tuvo precedentes, tampoco los ha tenido la recuperación posterior. En resumen, nada ha sido normal en 2020, pero creemos que 2021 nos devolverá progresivamente a la normalidad. Gracias a los nuevos métodos de detección de la COVID-19, al rastreo de contactos y a las campañas de vacunación a gran escala, que reducirán la necesidad del distanciamiento social, el crecimiento económico debería recuperarse aún más. La mejora de los fundamentales debería resultar positiva para los mercados de riesgo y, sobre todo, para los activos cíclicos.

Estamos posicionados en nuestras carteras multi-activos para beneficiarnos de una recuperación en 2021.

Si echamos la vista atrás, hemos pasado abruptamente de un entorno de final de ciclo en diciembre de 2019 a un entorno de inicio de ciclo en diciembre de 2020. A finales de 2019, nos preocupaban la desaceleración del crecimiento, las valoraciones excesivas y los altos niveles de endeudamiento de las empresas. Aunque casi nadie, entre los que nos incluimos, predijo cómo se desarrollaría la pandemia en diferentes partes del mundo, sus consecuencias han transformado por completo la economía mundial en menos de un año. Esperamos que el crecimiento de los beneficios se acelere a medida que la economía mundial vaya entrando en la fase inicial del ciclo, aunque la velocidad y la fuerza de la recuperación siguen siendo muy inciertas, dadas las fuerzas contrapuestas que ejercen la débil actividad económica y unos estímulos monetarios y fiscales sin precedentes.

En 2021, esperamos que la recuperación económica mundial proporcione impulso a los activos de riesgo. En nuestras carteras multiactivos, continuamos sobreponderados en renta variable y en ciertas áreas de los mercados de crédito y hemos añadido exposición a sectores y regiones con una orientación más cíclica. No obstante, seguimos centrándonos en la diversificación y la resistencia de las carteras, ante un abanico de posibles cambios que será inusualmente amplio mientras no se resuelva la crisis sanitaria.

Anticipamos un fuerte aumento de los beneficios empresariales.

Estado de la recuperación económica

La recuperación parece haberse afianzado, ya que la actividad económica mundial repuntó notablemente durante el tercer trimestre. Obviamente, la economía mundial aún no se encuentra fuera de peligro y, sin duda, la evolución de la pandemia influirá en la velocidad de la recuperación. El reciente aumento de los contagios subraya la precaria naturaleza de la crisis, pero las prometedoras noticias sobre el desarrollo y la aprobación de múltiples vacunas podrían acortar el calendario de las medidas de contención.

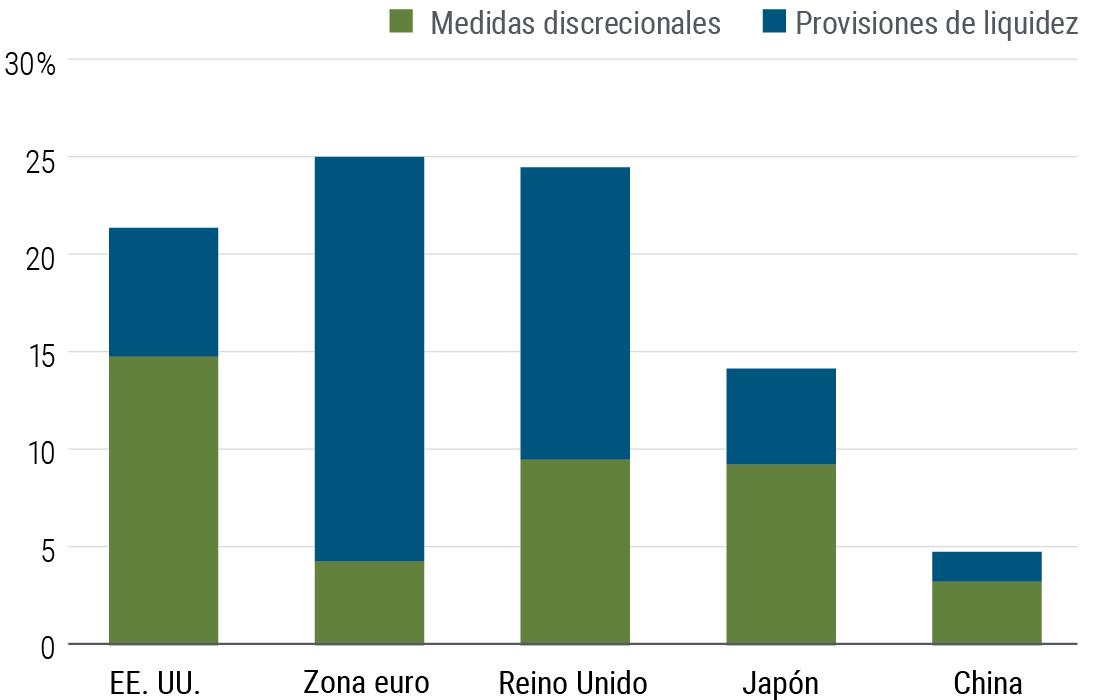

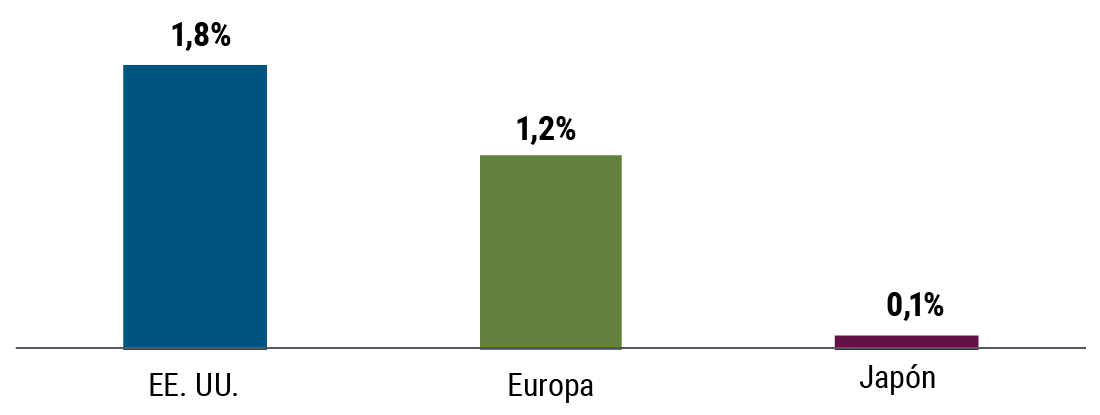

La política económica es otro factor clave de cambio que podría dar lugar a sorpresas tanto alcistas como bajistas. Ya se ha desencadenado un importante apoyo monetario y fiscal, ya que los encargados de la formulación de políticas se apresuraron a responder a principios de 2020 (véase la figura 1). Estas oportunas medidas de inyección de liquidez y alojamiento, como comentamos en nuestras perspectivas a mediados de año, ayudaron a calmar los mercados y catalizaron un fuerte repunte de los precios de los activos.

Gráfico 1: Los estímulos fiscales han sido sustanciales vs. tamaño de algunas de las principales economías

Estímulos fiscales de 2020, % PIB

Creemos que harán falta más políticas de estímulo para respaldar lo que sigue siendo una recuperación frágil. La política monetaria se ve limitada por unos tipos de interés cercanos a cero en la mayor parte del mundo desarrollado, por lo que esta responsabilidad recaerá en la política fiscal. La transición de la política monetaria a la fiscal está muy avanzada, y la magnitud y el alcance de la respuesta fiscal tendrán importantes consecuencias tanto para la recuperación económica como para los precios de los activos.

Creemos que las respuestas de política fiscal mostrarán importantes divergencias entre las distintas regiones y países como reflejo de las diferentes necesidades, capacidad y apetito político. En EE. UU., los resultados electorales apuntan a un Congreso dividido, ya que es probable que los republicanos mantengan la mayoría en el Senado, a la espera de la segunda vuelta que se celebrará en Georgia a principios de enero. El partido que controle el Senado contará con una escasa mayoría, por lo que la aprobación de leyes seguirá dependiendo de que se alcancen compromisos. El resultado de las elecciones reduce la posibilidad de un gran acuerdo, por lo que pensamos que la política fiscal se centrará en un paquete de ayudas contra la COVID-19 relativamente modesto y en la inversión en infraestructuras.

En Europa, esperamos que la política fiscal continúe siendo expansiva con respecto a los niveles previos a la pandemia, aunque es probable que los gobiernos retiren en 2021 gran parte de las medidas discrecionales relacionadas con la crisis sanitaria. Esto es algo muy distinto de las políticas de austeridad procíclicas que se adoptaron en la zona euro tras las crisis de 2008–09 y de 2011–12. Además, las ayudas del Fondo de Recuperación deberían proporcionar cierto impulso el año que viene, sobre todo entre los países de la periferia de la zona euro y Europa del Este.

En Japón, la política fiscal probablemente seguirá siendo acomodaticia y esperamos estímulos adicionales equivalentes a, aproximadamente, un 3% del PIB en forma de gasto discrecional que se centrará en el sector servicios/inversión pública durante un periodo de 15 meses (de enero de 2021 a marzo de 2022). En un escenario negativo, podrían aprobarse más estímulos fiscales para respaldar el crecimiento.

Nuestro escenario principal es que la economía mundial continuará recuperándose en 2021 y que ganará fuerza después de que gran parte de la población haya sido vacunada y el mundo vuelva a un distanciamiento social normal. Sin embargo, en PIMCO anticipamos un «largo ascenso» con posibles baches en el camino y creemos que la producción mundial podría tardar hasta dos años en alcanzar los niveles previos a la pandemia. Los dos factores clave – la contención del virus y el apoyo de la política fiscal – influirán de forma decisiva en el proceso de recuperación.

Temas de asignación de activos para 2021

En nuestras perspectivas de asignación de activos de mitad de año, observamos que, pese a la conmoción que había sufrido la economía real, las valoraciones de los activos de riesgo parecían razonables, teniendo en cuenta el impacto de unas menores tasas de descuento y las medidas de política extraordinaria. Además, defendíamos una postura moderadamente favorable al riesgo en las carteras multiactivos, centrada en sectores resistentes y de alta calidad, dado el amplio abanico de posibles escenarios. Este sigue siendo uno de los temas clave de nuestras carteras multiactivos, dadas las incertidumbres a corto plazo y las continuas disrupciones estructurales (ver nuestras Perspectivas seculares, «La disrupción se intensifica»).

Los inversores deberían considerar la posibilidad de centrarse en sectores de mayor calidad y capacidad de recuperación, dada la variedad de posibles escenarios económicos.

Ahora que ya han pasado las elecciones estadounidenses y que hay buenas noticias sobre las vacunas, hemos empezado a posicionar nuestras carteras multiactivos para que se beneficien de la recuperación cíclica. Por supuesto, el tamaño de las posiciones debe determinarse con cuidado, ya que las condiciones económicas podrían empeorar si los esfuerzos por contener el virus no tienen el éxito esperado o si el calendario de disponibilidad masiva de las vacunas se retrasa.

Renta variable vs. crédito

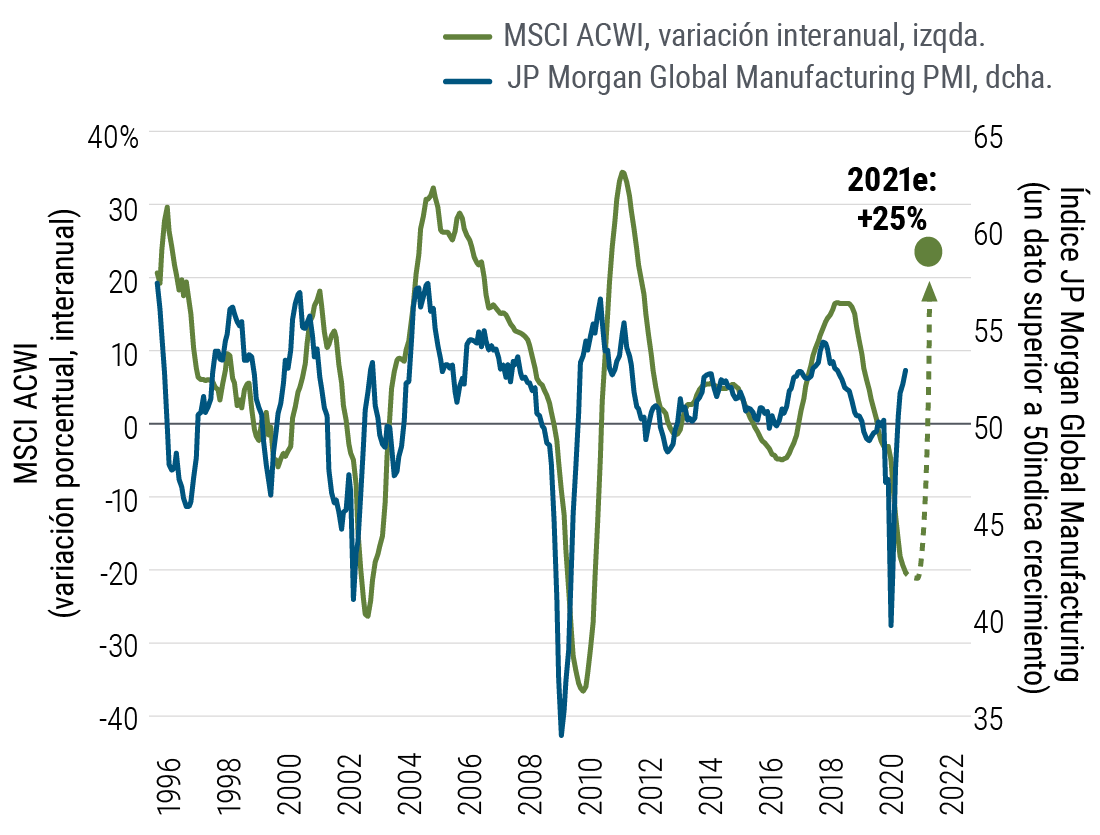

A medida que la actividad empresarial se recupere en 2021, anticipamos un fuerte aumento de los beneficios empresariales (Gráfico 2). El mayor crecimiento de beneficios resulta positivo tanto para las acciones como para el crédito, pero supondrá un factor de impulso más importante para los mercados de renta variable. Por eso, los mercados de renta variable han generado históricamente mayores rentabilidades ajustadas al riesgo durante las primeras fases del ciclo económico.

Gráfico 2: Una mayor actividad económica suele resultar positiva para el crecimiento de los beneficios empresariales

Crecimiento de beneficios vs. ciclo de manufactura mundial

En el actual entorno macroeconómico, creemos que la renta variable está barata en comparación con el crédito corporativo. Una manera de medir esto es mediante la diferencia relativa entre la rentabilidad de los beneficios de la renta variable y el diferencial de los bonos corporativos. Por lo general, la rentabilidad de los beneficios debería cotizar con prima frente a diferenciales de crédito: las inversiones en renta variable son más sensibles a la volatilidad de los beneficios y, por lo tanto, los inversores deberían ser compensados por el riesgo de que los beneficios disminuyan. Ahora mismo, el diferencial de rentabilidad de los beneficios, tanto para la renta variable estadounidense como global, roza el nivel medio de los últimos cinco años. Sin embargo, la renta variable resulta más atractiva que el crédito en un entorno en el que el crecimiento de los beneficios se verá impulsado por la recuperación económica.

Si bien esperamos que el crecimiento mundial se recupere en 2021, también esperamos que los bancos centrales de los mercados desarrollados respondan gradualmente a la mejora del contexto macroeconómico. A principios de este otoño, la Reserva Federal de EE. UU. completó una revisión de su marco de políticas y concluyó que la tasa de desempleo sola ya no será un impulsor suficiente para subir los tipos de interés. A partir de ahora, la Reserva Federal también requerirá que la inflación esté por encima o dentro del objetivo de inflación del 2% para subir los tipos. El compromiso de la Reserva Federal de superar su objetivo de inflación es favorable a las acciones, que resultan atractivas dado lo que probablemente sea un período prolongado de rendimientos reales negativos o bajos.

Temas en renta variable

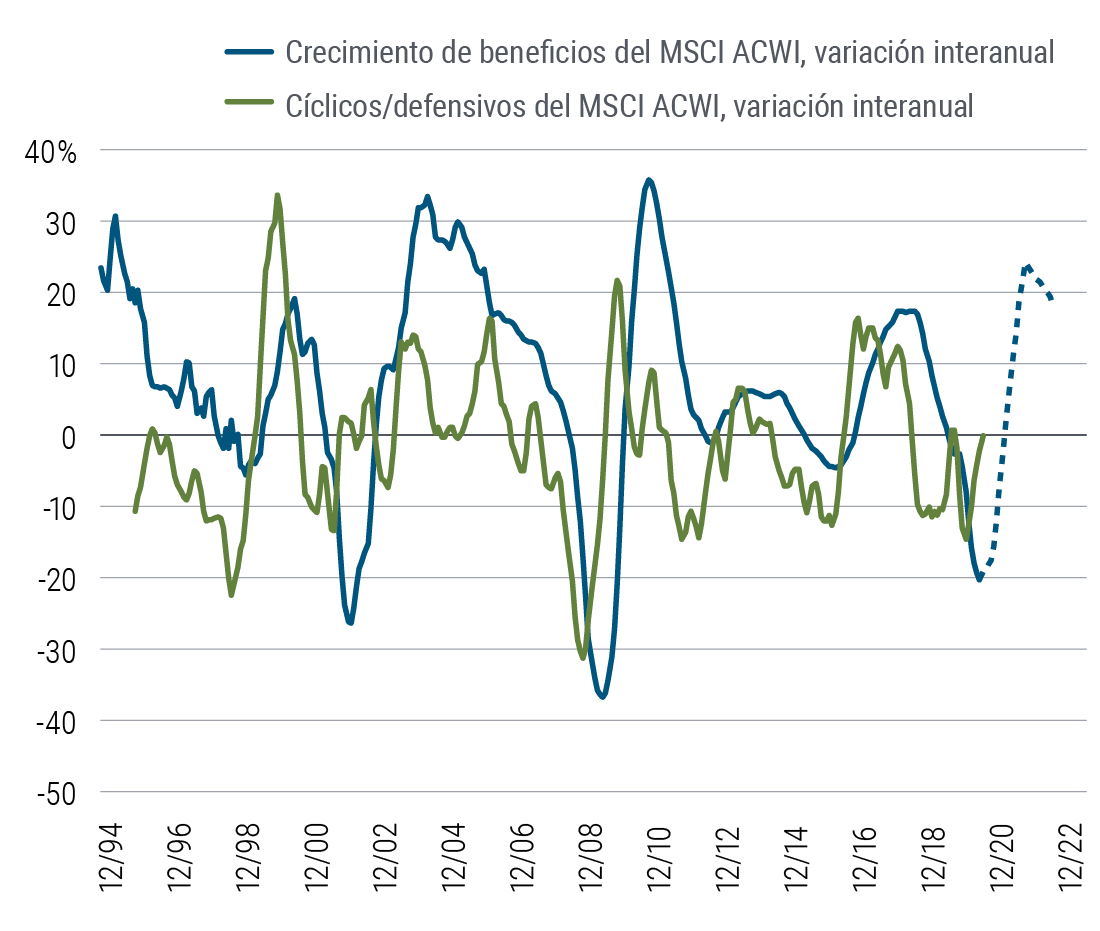

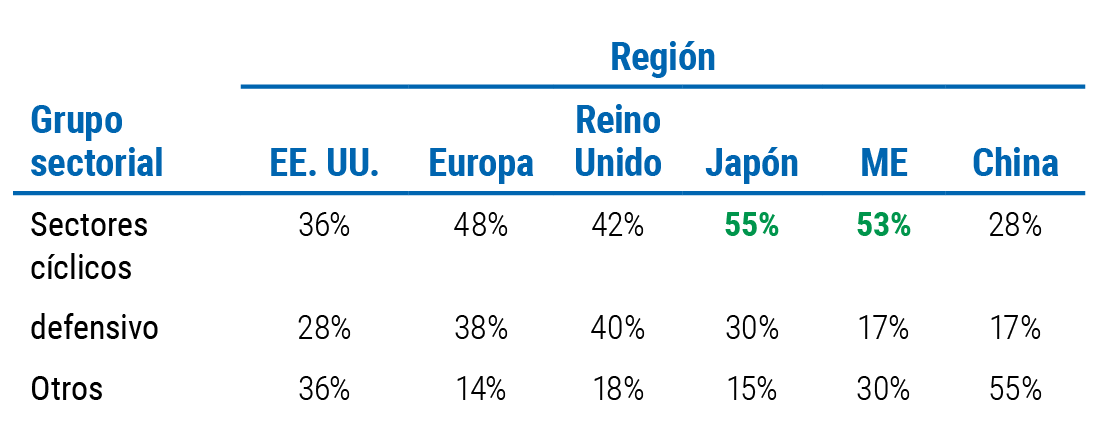

La recuperación de la actividad y la persistente mejora de los beneficios corporativos deberían respaldar el rebote de los activos sensibles al ciclo (Gráfico 3), que se han quedado por detrás de los líderes del mercado, como las grandes tecnológicas, desde que el mercado tocó fondo en marzo. Buscamos activamente oportunidades para capitalizar este tema, pero seguimos seleccionando cuidadosamente dónde obtenemos la exposición cíclica deseada. La recuperación de la producción mundial debería fomentar sectores como industriales, materiales y semiconductores. Los estímulos fiscales dirigidos y la recuperación del mercado laboral deberían impulsar el ahorro personal y el consumo, lo que beneficia a sectores como vivienda y bienes duraderos. Sin embargo, mantenemos la prudencia con respecto al transporte y la hostelería, cuyos beneficios podrían resentirse durante años. Por regiones, esperamos que la renta variable de orientación cíclica, como la japonesa y la de determinados mercados emergentes, se beneficie de la recuperación a medida que avance 2021 (Gráfico 4).

Gráfico 3: Los sectores cíclicos tienden a comportarse mejor en las primeras fases de la recuperación

Gráfico 4: Composición sectorial por región: Japón y los mercados emergentes están más orientados al ciclo

Además de aumentar nuestra exposición a riesgo cíclico, seguimos buscando oportunidades en sectores que puedan beneficiarse de la disrupción a largo plazo, ya que esperamos que estas áreas reciban grandes inversiones y gocen de una mayor demanda durante los próximos años. Estos sectores incluyen empresas tecnológicas, que se ven respaldadas por robustos fundamentales y se beneficiarán de las tendencias estructurales que ha acelerado la pandemia. EE. UU. y China continúan liderando el sector tecnológico mundial y, por lo tanto, siguen centrando nuestra atención, pero también intentamos explotar temas presentes en otras regiones, como la energía verde en Europa y la automatización en Japón.

Temas en crédito

Los diferenciales de crédito se han estrechado notablemente desde marzo y abril y, aunque creemos que el crédito resulta menos atractivo que la renta variable en términos relativos, vemos oportunidades en ciertos segmentos.

Los inversores deberían considerar la posibilidad de centrarse en sectores de mayor calidad y capacidad de recuperación, dada la variedad de posibles escenarios económicos.

En crédito corporativo, los sectores se están recuperando a diferentes ritmos, según como les haya afectado la pandemia. Mantenemos la prudencia en crédito high yield, sobre todo en áreas que pueden sufrir problemas de financiación en la segunda oleada de COVID-19, pero vemos valor en sectores y emisores investment grade de alta calidad. Seguimos decantándonos por el crédito inmobiliario (residencial), sobre todo en EE. UU., que presenta unos fundamentales robustos: el mercado de la vivienda ha resistido la crisis del coronavirus gracias a unas buenas condiciones de partida (bajos niveles de endeudamiento y balance saneado de los consumidores) y el sector se ha beneficiado de los bajos tipos de interés, las políticas de mitigación de pérdidas y la escasa oferta. La deuda hipotecaria estadounidense sigue reflejando cierta incertidumbre sobre las consecuencias de la morosidad y los periodos de carencias, y las titulizaciones hipotecarias de No-agencia no han recibido el respaldo explícito de la Fed, así que estamos encontrando buenas oportunidades en estas áreas. En mercados emergentes, vemos oportunidades interesantes, pero preferimos tener exposición a través de instrumentos más líquidos.

En general, preferimos mantener una sobreponderación moderada a activos de riesgo, tanto acciones como crédito, en nuestras carteras multiactivos. Aunque las valoraciones parecen caras en términos absolutos, los bajos tipos de interés, el respaldo político y un mayor crecimiento de beneficios deberían ser factores de apoyo en un horizonte cíclico. Además, el entorno de bajas rentabilidades podría proporcionar impulso a los activos de riesgo, gracias a la mayor demanda por parte de los inversores, que se enfrentan a la difícil decisión de asumir más riesgo o reducir sus objetivos de rentabilidad.

Principales riesgos e instrumentos de diversificación

Aunque nos estamos posicionando para aprovechar la recuperación cíclica, sigue siendo esencial construir carteras que puedan soportar diversos escenarios económicos. El mayor riesgo a corto plazo es que los esfuerzos por contener el virus frenen la recuperación económica. Si continúan aumentando los contagios, los gobiernos podrían tener que tomar decisiones difíciles y restablecer o prorrogar las medidas de confinamiento. Además, pese a los avances logrados en el desarrollo de una vacuna, el calendario para la fabricación y la distribución masivas sigue siendo incierto.

Creemos que la diversificación y la cobertura contra el riesgo y la inflación serán fundamentales para construir carteras resistentes.

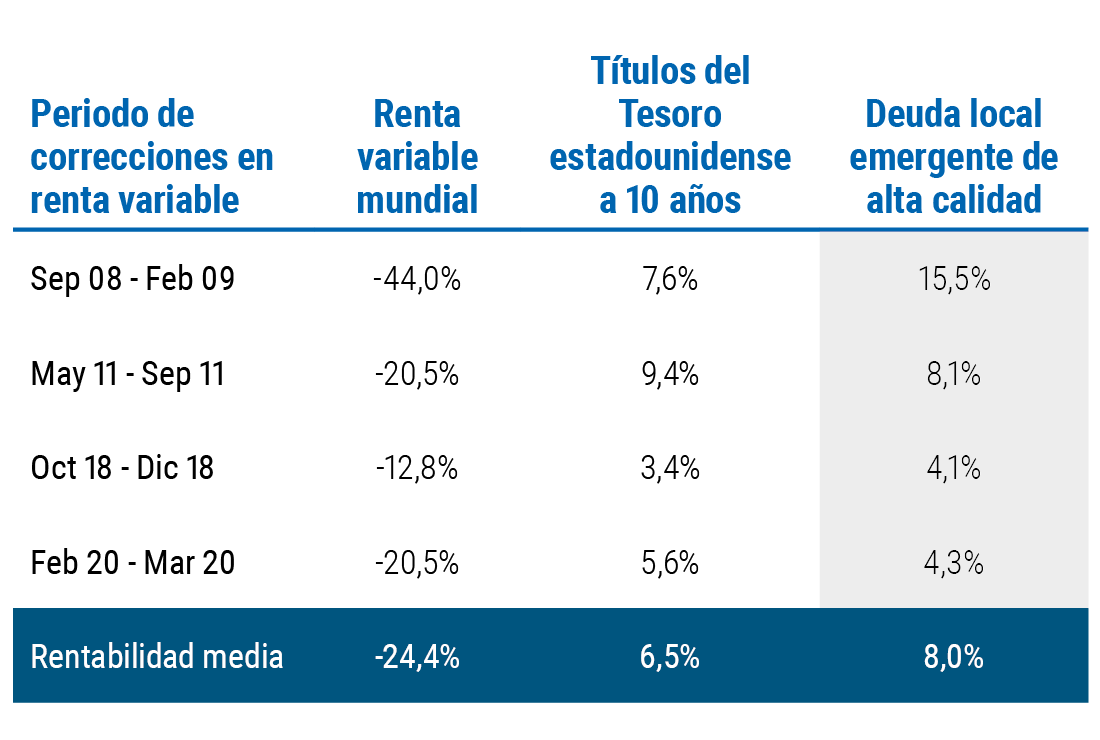

Creemos que la duración de alta calidad seguirá siendo una fuente fiable de diversificación frente a un posible shock de crecimiento, a pesar de que las rentabilidades se encuentran en niveles históricamente bajas. Los bonos del Tesoro estadounidense tienen más margen de apreciación que la mayoría de los bonos gubernamentales de mercados desarrollados y probablemente seguirán siendo el activo preferido en caso de una huida hacia la calidad; por eso nuestras carteras multiactivos continúan sobreponderadas en treasuries. También nos decantamos por los bonos gubernamentales de ciertos mercados emergentes, como Perú y China, que ofrecen una mayor rentabilidad y han mostrado un buen comportamiento en momentos de aversión al riesgo, como forma de añadir diversificación a la cartera (Gráfico 5).

Gráfico 5: La duración de la deuda emergente de mayor calidad ha aportado diversificación durante las correcciones en renta variable

Otro riesgo potencial es que la inflación sorprenda al alza. Nuestra expectativa es que la inflación global seguirá siendo moderada a corto plazo, porque los efectos de la pandemia (menor demanda de los consumidores, precios de la energía más bajos y más desempleo) mantienen los precios de los productos bajo control. Sin embargo, los ingentes estímulos fiscales, el fuerte aumento de la deuda gubernamental y la postura acomodaticia de los bancos centrales podrían provocar un aumento de la inflación en el mundo poscovid (Gráfico 6). Aunque la futura combinación de políticas fiscales y monetarias resultará crucial para determinar qué camino seguirá la inflación a largo plazo, creemos que los riesgos muestran un sesgo alcista.

Gráfico 6: Expectativas de inflación a largo plazo de EE. UU., Japón y la zona euro

Esta dinámica se ha traducido en valoraciones atractivas para muchos activos ligados a la inflación y creemos que es un buen momento para añadir coberturas contra la inflación en las carteras multiactivos. Nos centramos en activos que puedan actuar como cobertura contra la inflación pero que también aporten diversificación ante un posible deterioro de las condiciones económicas, por ejemplo, los bonos ligados a la inflación, que ofrecen una cobertura directa contra la inflación pero que también se benefician de las caídas de los tipos de interés reales. También opinamos que el oro representa una buena fuente de valor a largo plazo con una baja correlación con los activos de riesgo tradicionales. (Hablamos sobre las valoraciones del oro en este reciente artículo del blog ). Evitamos activos reales más sensibles al crecimiento, – como las materias primas energéticas –, ya que esperamos una recuperación económica gradual con importantes riesgos a la baja y rentabilidades reales bajas o negativas durante los próximos años.